美联储紧缩步伐持续加快,人民币汇率走向何方 ?| 研报精选

2022-05-11- 报告 · 研报 · 论文-

本期推送精选中信证券2022年4月的研究报告《美元美债走强,人民币汇率走向何方?》中的核心观点。

本文只呈现了该报告的部分关键点,完整报告可通过高礼智库(搜索框输入报告题目关键词即可)下载。

摘要

美联储不断释放偏鹰信号、市场较为一致的加息预期导致美债利率快速上行至接近3.0%。在欧洲、英国、日本较为宽松的货币政策预期下,美联储释放的相对紧缩预期支撑美元走强,当前美国经济形式强于其他国家也是美元走强的原因之一。中美利差倒挂并不会对人民币汇率产生较大影响,但由于美元强势,且国内供应链受到疫情干扰,人民币汇率将在短期内面临贬值压力,但基本性账户对人民币仍有支撑,无需过度担忧人民币贬值。

这篇报告对中美日等国近期货币政策、经济形势与汇率变化预期进行详细地梳理,主要探讨了三方面:美债利率近期快速上行的原因,美联储紧缩路径领先与相对较强的美国经济推动美元指数走强,以及供应链扰动与美元强势或导致人民币汇率短期承压。并最终给出对未来一段时间汇率、利率走势的判断。

Points

美债利率近期快速上行的原因

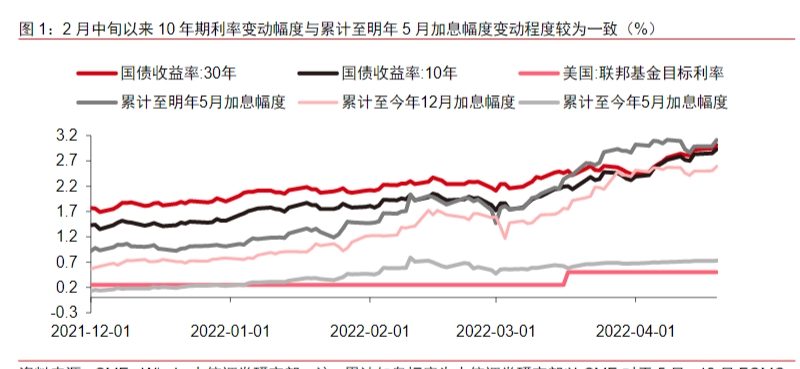

这一轮美债利率上行的主要原因并不是通货膨胀加剧,而是美联储释放的货币紧缩政策预期。

在2022年3月议息会议结束后,美联储先与市场沟通5月加息50bps,随后向市场释放“未来在多次会议可能均会加息50bps”的信号,并与市场沟通缩表偏激进的路径。

布拉德在4月18日的演讲中表示不排除美联储未来加息75bps的可能性将20年期美债利率于4月19日拉升至3.0%以上。目前美债长端利率已较为充分地反映了目前市场对于加息全路径的预期,且10年期国债利率与30年期国债利率亦步亦趋。若通胀近期见顶则长端利率上行空间为10-20bps,如若不然,长端利率预计会有50bps的上行空间。

美联储紧缩路径领先与相对较强的美国经济推动美元指数走强

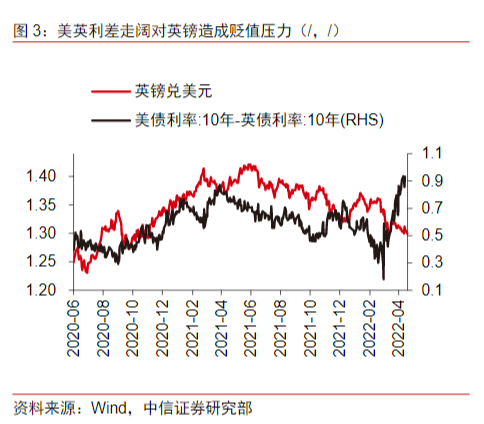

美国领先欧洲、英国释放货币紧缩信号,叠加近期美国较欧洲、英国更加火热的经济形势,推动美元对欧元、英镑汇率抬升。

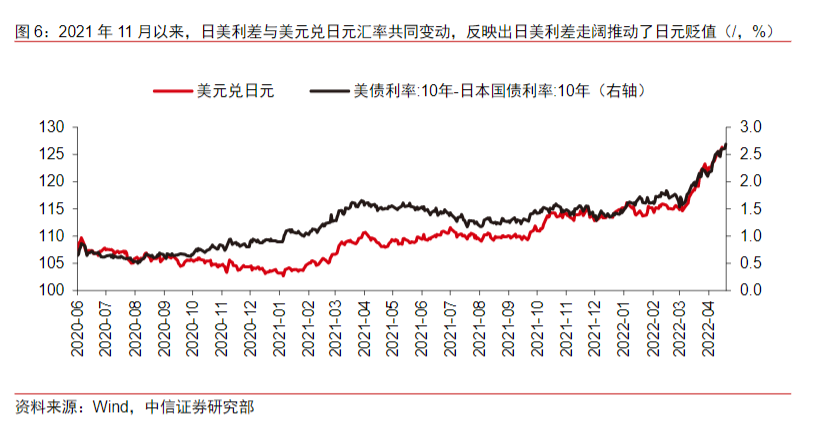

日元持续大幅贬值是推动美元走强的另一个原因。日元持续贬值主要是由于日本央行采取与美联储相反的货币宽松政策,货币政策差异推动日美利差走阔,吸引全球投资者这在两国市场中通过利差进行交易套利;俄乌战争背景下大宗商品价格上涨,日本作为资源输入国和工业输出国受大宗商品价格上涨影响,贸易由顺差转为逆差;日元作为国际避险货币的地位减弱。美元预计短期或将呈现震荡偏强的走势。

供应链扰动与美元强势或短期造成人民币贬值压力

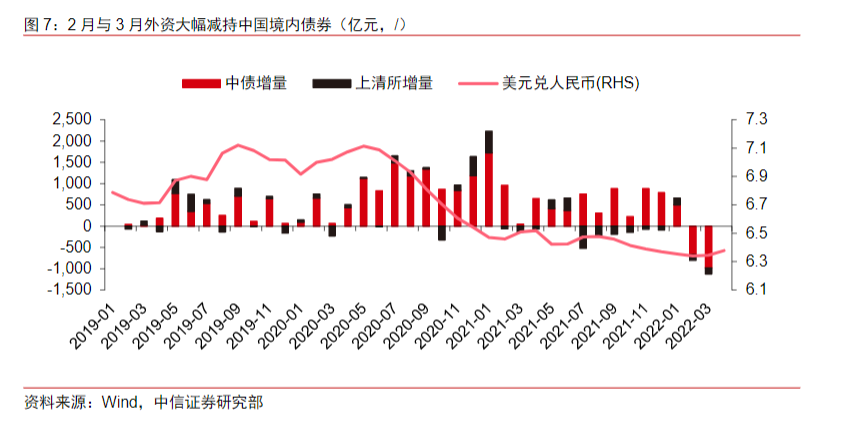

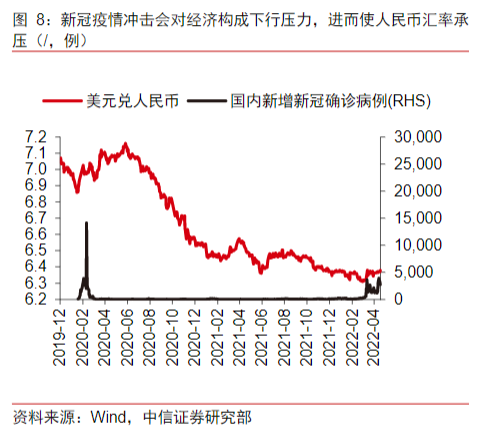

上一轮人民币贬值是由于2020年上半年新冠疫情爆发与美元的强势。与上一轮不同,此轮人民币贬值伴随中美利差缩窄,但中美利差缩窄并非人民币汇率主导因素,对于人民币汇率影响较为有限。

与2020年人民币贬值相似的是,人民币汇率贬值压力增大,也是由于新冠疫情导致的经济基本面下行与美元走强两方面的因素。供应链扰动叠加美元指数上行或将短期使人民币承压,但无需担心人民币陷入长期贬值。预计人民币贬值对于货币政策影响有限,不会导致货币政策转向紧缩,但由于货币政策需内外兼顾,保持人民币币值相对稳定,货币政策或将让位于财政等宽信用政策。

结论

通货膨胀加剧背景下,美联储不断释放紧缩信号,导致美债利率自2021年末开始快速攀升,近期布拉德对于不排除75bps加息可能性的表态为美债提供了进一步上行的空间。为遏制通胀,美联储可能进一步释放加息信号。若通胀逐渐见顶,则美债长端利率存在10-20bps的上行空间,若通胀超预期上升,则长端利率或继续上行50bps。

美联储紧缩周期领先于其他国家叠加美国经济当前基本面好于欧盟、英国、日本,导致美元持续走强,未来预计美元或将表现为震荡偏强。

在美元继续偏强、美债仍将上行的背景下,人民币汇率受到中美利差缩窄的影响有限,主要需关注疫情对供应链的干扰以及美元偏强趋势导致人民币汇率短期承受较大贬值压力的风险,但人民币汇率贬值压力对国内货币政策影响有限。美元货币政策的紧缩预期会对我国货币政策窗口期形成一定掣肘,为保证人民币汇率相对稳定,政策发力重心或将转向财政等宽信用政策。